올 상반기 실적 개선하며 존재감 드러내하나저축은행 순익, 전년동기 대비 91%↑하나·우리·KB 등 자본 마련하며 실탄 확보중금리대출 시장서 점유율 높이기 위함금융당국, 대출 ‘풍선효과’ 규제 강화 우려

2일 저축은행업계 등에 따르면 KB·신한·하나·우리 등 4대 금융지주 계열 저축은행들이 개선된 성적표를 받아 들었다. 당기순이익이 크게 늘어났거나 순이익은 감소했더라도 수익성과 안전성 등이 개선된 것으로 나타났다.

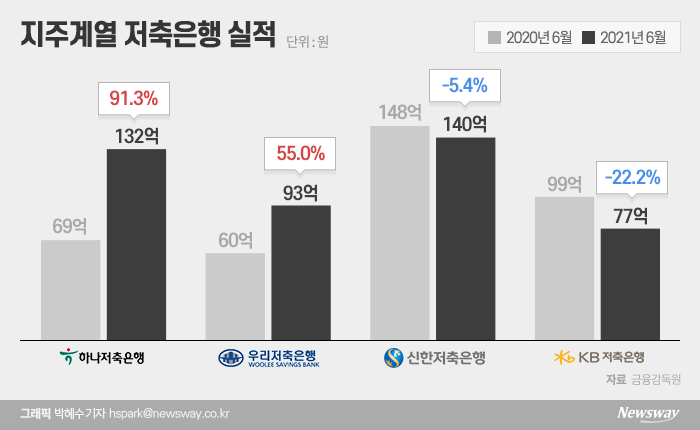

하나저축은행의 경우 올 상반기 순이익 132억원을 기록하면서 전년 동기 대비 91.3% 상승된 실적을 기록했다. 1분기에만 55억원의 순이익을 낸 것으로 나타났다. 총자산순이익률(ROA)과 자기자본순이익률(ROE)이 각각 1.35%, 10.98%로 수익성 역시 개선됐다.

여기에 하나금융지주가 최근 1000억원 규모의 유상증자를 결정하면서 지주계열 저축은행 가운데 가장 높은 3000억원대 자본을 갖추게 됐다. 자본 확충을 통해 대출 여력을 높인 셈이다.

우리금융저축은행 역시 93억원의 순이익을 기록했다. 지난해 지주에 편입되기 전보다 55%나 뛰었다. 총 자산은 전년 동기 보다 400억원 가량 증가한 1조3000억원을 달성했다. 지난 5월에는 2012년 이후 10년만에 1000억원 규모의 유상증자를 통해 자본규모를 2000억원대로 높였다.

신한저축은행은 상반기 순익이 지난해 같은 기간보다 5.1% 줄어든 140억원을 기록했지만 ROA(1.35%)와 ROE(13.27%)는 22bp, 271bp씩 각각 나아졌다.

KB저축은행 역시 상반기 순이익은 전년 대비 22% 줄어든 77억원으로 집계됐다. 물가채 상환 등 일회성 요인 영향이다. 대신 대출 잔액을 보면 전년 1조1982억원 보다 두 배 가량 늘어났고 자산은 2조3458억원으로 전년 동기 대비 25% 증가했다.

다만 지난 6월 700억원 규모의 후순위채권을 발행하면서 대출 실탄 확보에 나섰다. 10년 만기에 금리는 1.40% 수준으로 만기 5년 이상인 후순위채권은 보완자본으로 인정되기 때문에 중금리 대출 경쟁에 적극 나설 것이란 예상이다.

지주계 저축은행들은 그룹사와의 시너지를 낼 수 있다는 강점을 가졌다. 은행에서 대출 승인이 거부된 고객을 모셔오는 연계대출에 용이해서다. 특히 추가 대출을 원하는 고신용자를 흡수할 수 있어 실적 개선은 물론 연체율 등고 같은 안전성 개선도 꾀할 수 있다.

하나저축은행과 KB저축은행의 실탄확보가 중금리대출 시장 공략을 본격화하겠다는 신호로 읽히는 것도 이같은 이유다. 지주 내에서 저축은행의 위상이 완전히 달라질 수 있다는 뜻이다.

변수는 하반기 금융당국의 규제 강화다. 금융업계 등에 따르면 금융감독원은 오는 5일까지 저축은행들에게 가계부채와 관련한 통계를 내도록 지시하는 등 2금융권 중심으로 급증하는 가계대출 통제에 나섰다. 시중은행 대출규제 강화로 2금융권 대출이 늘어나는 ‘풍선효과’를 차단하기 위함이다.

여기에 금융당국은 그간 대출 총량 규제에서 제외했던 중금리 대출을 포함시킬 방안을 검토 하고 있다. 이외 적격 중금리대출의 금리 상한이 16.5%로 낮아지는 것도 실적에 영향을 미칠 것이란 예상이다.

저축은행업계 관계자는 “금융당국의 대출 규제 등에 대해서는 이미 예고 됐던 것이라 규제에 맞게 대응하겠다는 전략으로 업권 전체의 생각이 비슷할 것”이라면서 “중금리대출 시장을 중심으로 대출을 늘리는 가운데 기업 대출을 늘리는 등으로 영업 방침을 세우고 있다”고 말했다.

뉴스웨이 한재희 기자

han324@newsway.co.kr

<저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지>

댓글