현재 신 회장과 FI 측은 물밑협상을 진행 중이어서 실제 중재 신청을 하기 보다는 협상을 유리하게 이끌어 나가기 위한 압박용에 그칠 것이란 전망도 나오고 있다.

18일 투자은행(IB)업계와 보험업계에 따르면 교보생명 FI인 어피너티에쿼티파트너스(이하 어피너티) 컨소시엄은 신 회장에 대한 풋옵션 행사와 관련 대한상사중재원에 손해배상을 위한 중재를 신청하는 방안을 검토 중이다.

어피너티 컨소시엄은 신 회장 측이 약속한 시한을 넘겼음에도 상장을 결정을 미루자 지난해 10월 풋옵션 행사 의사를 통보한 바 있다.

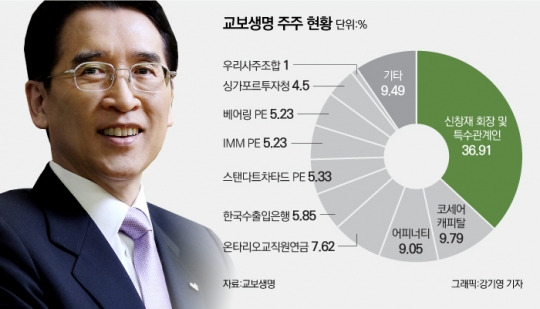

어피너티 컨소시엄은 지난해 6월 말 기준 어피너티(9.05%), IMM PE(5.23%), 베어링 PE(5.23%), 싱가포르투자청(4.5%)이 총 24%의 교보생명 지분을 보유하고 있다. 지난 2012년 대우인터내셔널이 보유한 지분을 1조2054억원에 매입하면서 2015년 말까지 IPO가 이뤄지지 않으면 신 회장 개인에게 지분을 되팔 수 있는 풋옵션을 받았다.

연기금 공제회 등 출자자들에게 투자금을 돌려줘야 하는 FI들은 원리금 상환 압박에 시달려왔다.

이에 따라 교보생명은 지난해 12월 이사회에서 올해 하반기 IPO를 추진하기로 결정했다.

교보생명은 지난달 기존 IPO 대표 주관사 2곳 외에 주관사 3곳을 추가로 선정했으며, 이후 지정감사인 감사 절차에 착수한 상태다.

신 회장은 올해 신년사를 통해 “우리 회사는 지난 60년 동안 숱한 경영위기 속에서 도전과 응전을 거듭하며 오늘의 교보생명으로 발전했고 올해 하반기 IPO를 결정했다”며 “IPO는 제2의 창사라고 할 정도로 향후 회사의 성장과 발전에 있어 획기적 변곡점이 될 것”이라고 강조했다.

그러나 어피너티 컨소시엄은 IPO 여부와 관계없이 풋옵션 행사를 강행하겠다는 입장을 고수해왔다.

어피너티 컨소시엄이 풋옵션을 행사로 신 회장이 마련해야 할 지분 인수 자금은 최소 1조원 이상으로 추산된다. 이 같은 자금을 마련하기 위해서는 신 회장 본인과 특수관계인이 보유한 지분 일부를 매각해야 해 경영권을 위협받을 수 있다.

신 회장은 교보생명 지분 33.78%를 보유한 최대주주다. 신 회장의 가족과 계열사 임원 등의 지분을 더하면 지분율은 36.91%다.

일각에서는 어피너티 컨소시엄이 실제 중재 신청을 할 경우 불확실성을 의식한 한국거래소의 상장심사 거부 등으로 IPO 자체가 무산될 가능성도 있다고 보고 있다.

다만, 신 회장과 FI 측은 계속 협상을 진행 중이어서 실제 중재 신청 단계까지는 가지 않을 것이란 분석도 있다.

보험업계 관계자는 “현재 신 회장과 어피너티 컨소시엄은 물밑협상을 진행하고 있어 사태가 원만히 해결될 가능성이 있다”며 “중재 신청은 실제 실행하기보다 유리한 협상을 위한 압박용 카드로 활용할 것으로 보인다”고 전했다.

뉴스웨이 장기영 기자

jky@newsway.co.kr

<저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지>

댓글